Chaque année, vous êtes nombreux à déclarer vos revenus que ce soit pour la première fois ou non. Une source de stress pour beaucoup, synonyme de calculs interminables, de frais et de charges incompréhensibles. Il est vrai que peu de gens savent vraiment comment fonctionne l'impôt sur le revenu, sa méthode de calcul, ses taux et son utilité. Autant vous dire qu’autant de paperasse devient très vite un casse-tête où l’on s’y perd facilement.

Pour cela, Solvable vous propose d’effectuer à votre place votre propre déclaration d’impôt pour l’année à venir, sans le « casse-tête » mais juste avec le sourire en vous libérant de ce fardeau. Laissez-nous donc gérer vos déclarations en toute sécurité et fiabilité !

Les impôts en quelques mots

Nous sommes nombreux à nous interroger sur ce sujet :

- À quoi servent nos impôts ?

- Pourquoi parle-t-on d'impôts sur les personnes physiques ?

- Quel est mon taux d'imposition ?

- Comment calculer mon impôt sur le revenu ?

- Est-ce que je paye moins d’impôts à la retraite ?

Autant d'interrogations qui inquiètent souvent les consommateurs, alors que le fonctionnement de l'impôt sur le revenu demeure relativement simple.

A) Qu’est-ce que l’impôt ?

L’impôt sur le revenu est un prélèvement que l’État opère sur les ressources des personnes physiques ou morales afin de subvenir aux charges publiques. En Suisse, la déclaration des impôts ainsi que sa taxation permettent d’avoir un panel assez large sur les différentes prestations du contribuable. Celles-ci permettraient d’avoir un solde d’impôt en faveur du contribuable, en déterminant par exemple l’octroi des aides sociales ont il pourrait bénéficier, mais aussi de répondre aux changements en vue de sa situation personnelle.

Le but principal reste essentiellement l’alimentation du flux financier de l’État, des communes et de la Confédération qui veillent au bon entretien et fonctionnement du pays. De plus, cela permet de mettre à disposition les informations utiles à certains services de l’État et des communes sur le plan infrastructurel ou autres. Il faut savoir que toutes les entrées fiscales contribuent donc à hauteur de 60% du budget de l’État, sans quoi, nous n’aurions pas un environnement comme celui que nous connaissons aujourd’hui !

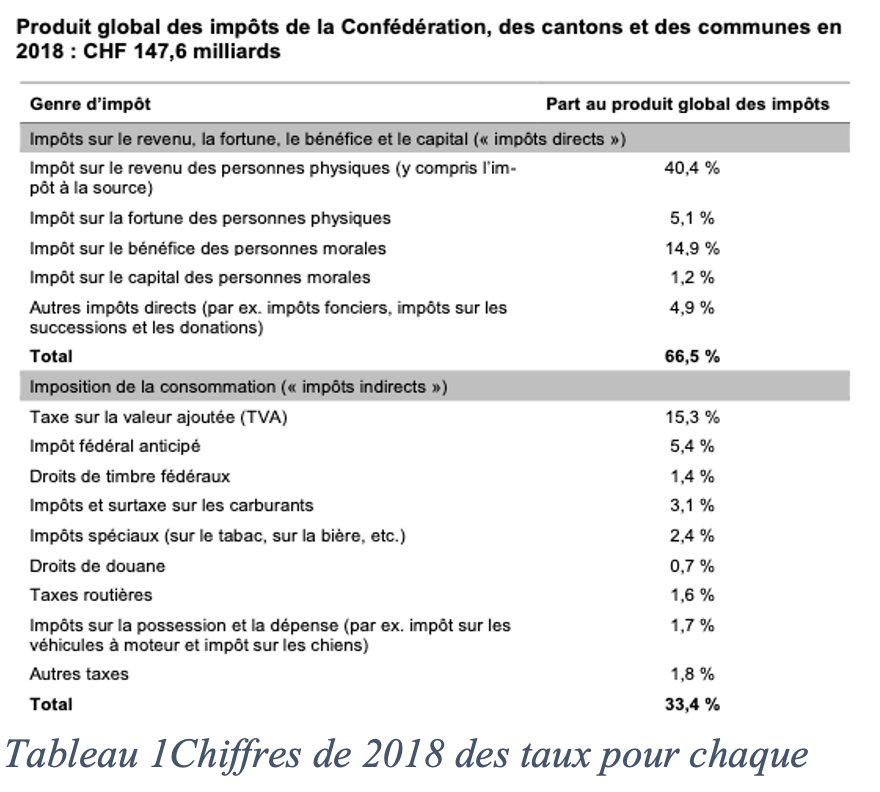

B) Les différents types d’impôts

Bien évidemment, pour chaque particulier ou personne physique, l’impôt n’est pas établi de la même manière. Il faut savoir qu’il y a plusieurs types d’impôts en Suisse, comme celui sur le revenu, ou encore, celui sur la fortune, l’impôt anticipé, l’imposition pour les travailleurs étrangers, l’impôt fonciers, celui sur les successions ou les donations ou encore les transferts immobiliers et j’en passe. Voici la liste des types d’impôts que nous trouvons en Suisse avec leurs différents taux :

C) Impôt direct ou indirect ?

La différenciation que l’on trouve entre « l’impôt direct » et « l’impôt indirect », s’utilise pour pouvoir dissocier l’impôt sur le revenu et sur la taxe de la valeur ajoutée.

On perçoit aisément que l’impôt sur le revenu est le modèle type de l’impôt direct. Ils sont perçus directement auprès de la personne soumise à l’impôt, laquelle est imposée en fonction de sa capacité́ économique. La charge fiscale varie donc d’un contribuable à l’autre.

Il n’en va pas de même des impôts frappant la consommation (dits « impôts indirects »). La TVA procède de la réflexion selon laquelle celui qui consomme est redevable d’une contribution financière à l’État.

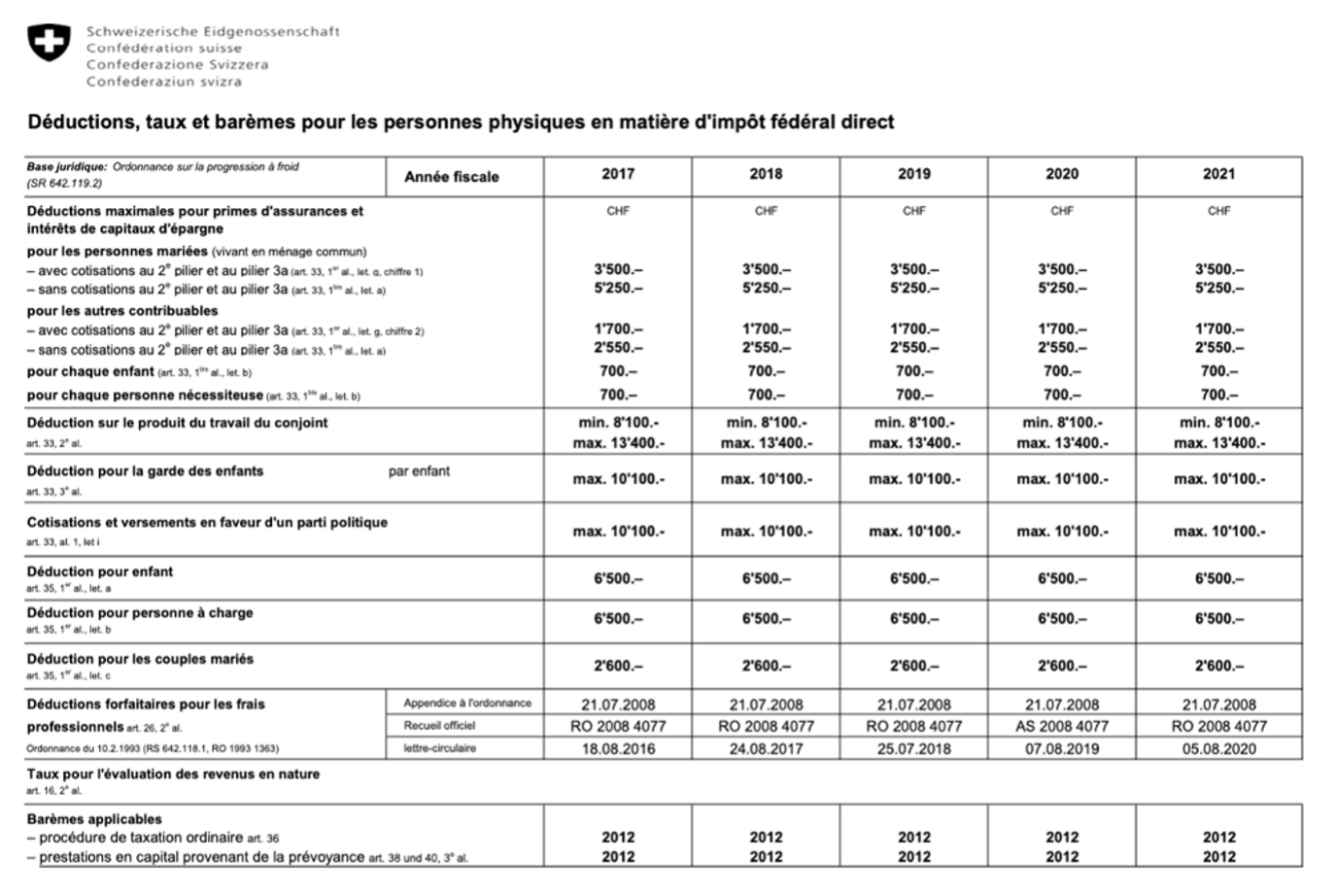

D) Comment fonctionnent les déductions sur l’impôt fédéral direct ?

Une base juridique a été mise en place afin d’avoir un aperçu des déductions maximales pour primes d’assurances et intérêts de capitaux d’épargne. Cela signifie qu’en fonction de votre situation, vous pouvez bénéficier de déductions sur l’impôt.

La liste est longue mais parmi les points englobant le plus de population, il y aurait des déductions pour les personnes mariées, pour chaque enfant, pour les autres contribuables et autres. Voici la liste complète pour l’année 2021 :

E) Les différences de taxation de l’impôt selon les cantons

Certains cantons n’établissent pas de la même manière la taxation de l’impôt. Suivant où vous vous trouvez, le taux de prélèvement qui vous sera attribué risque d’être nettement plus élevé qu’ailleurs. ce qui signifie que Votre montant de l’impôt aura alors un certain coût en plus des déclarations de vos revenus et autre que vous devrez effectuer.

- Par exemple, Uri est le canton qui propose des charges faibles contrairement à Genève qui fait partie du canton avec la taxation la plus élevée.

Ne rendons pas les choses encore plus complexes voyons ! Et pourtant si...

En raison du fédéralisme suisse, trois souverainetés fiscales distinctes se partagent la perception des impôts : la Confédération, les cantons et les communes. Ce principe a été fondé en 1848, permettant donc de séparer les différents pouvoirs afin d’éviter la concentration de ceux-ci au sein d’une seule instance. Quant à la Confédération, elle ne peut prélever que les impôts qui sont expressément prévus par la Constitution fédérale de la Confédération suisse.

Le fait que celle-ci autorise la Confédération à prélever un impôt déterminé n’exclut pas pour autant le droit des cantons à percevoir un impôt similaire. Une telle exclusion demande en effet une interdiction spécifique. C’est pour cette raison que tant la Confédération que les cantons prélèvent des impôts directs donc ceux sur l’impôt sur le revenu.

Ce système permet donc de modérer et alléger la puissance étatique, ce qui signifie que chaque canton dispose de sa propre loi fiscale et impose comme il entend son revenu. Ils jouissent donc aussi du droit originel de prélever des impôts et de disposer librement des recettes, s’appelant la souveraineté́ fiscale.

Pour les communes, à la différence, ne peuvent en revanche prélever des impôts que dans les limites de l’autorisation qui leur est octroyée par leur canton. Par opposition à la souveraineté́ originelle, on parle ici de souveraineté́ dérivée ou déléguée.

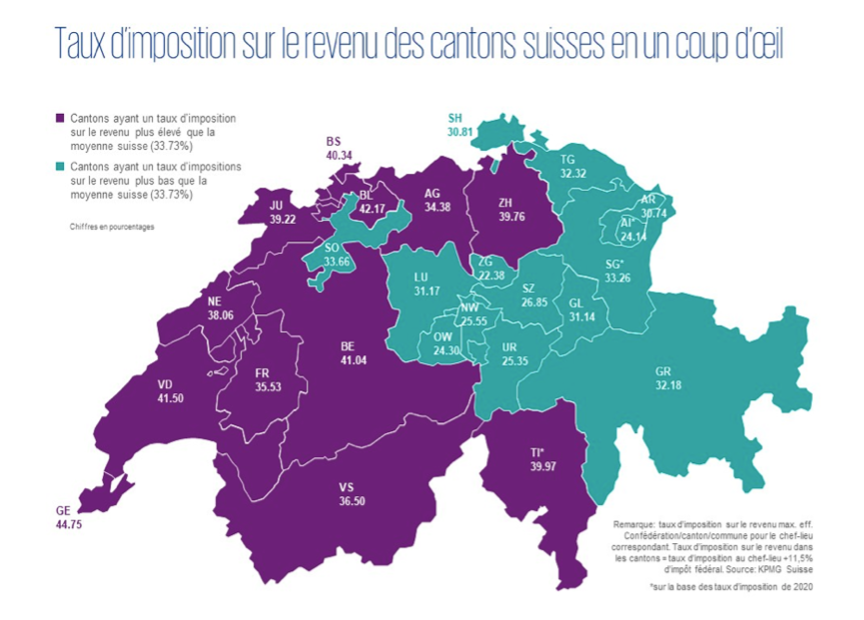

Comme nous le montre ce graphique, nous pouvons comparer dans sa globalité, le taux d’imposition pour chaque canton en Suisse. Depuis la première publication du Swiss Tax Report de KPMG, le taux d’imposition moyen des revenus supplémentaires que générera la vente d’une unité additionnelle, n’a pratiquement pas évolué en Suisse. Ainsi, le taux était de 34,9% en 2007 et se situe presque au même niveau, soit à 33,7% en 2021 (2020 : 33,8%).

On peut constater le taux d’imposition sur le revenu le plus bas, de 22,4%, est appliqué par le canton de Zoug, suivi du canton d’Appenzell-Rhodes-Intérieures (24,1%), d’Obwald (24,3%) et d’autres cantons de Suisse centrale.

Comme mentionné plus haut, c’est dans le canton de Genève que les revenus marginaux sont les plus imposés (44,8%). Dans les cantons de Bâle-Campagne (42,2%), de Vaud (41,5%) et de Berne (41,0%) également, les taux d’imposition des revenus marginaux sont relativement élevés si nous nous focalisons sur la moyenne établie. En soit, nous sommes bien dans le canton de Vaud, n’est-ce pas ?

F) L’impôt sur les sociétés

Et qu’en est-il des sociétés ? En Suisse, le taux d’imposition moyen des sociétés est de 15 % et le taux d’imposition le plus bas de 11,91 %. Ces taux varient également d’un canton à un autre pouvant atteindre jusqu’à 21.6% pour le taux le plus haut.

Au niveau fédéral, un taux d’imposition statutaire de 8,5 % s’applique actuellement pour les sociétés de capitaux et les sociétés coopératives. En revanche, les associations, fondations et autres personnes morales, ainsi que les fonds d’investissement, sont taxés à 4,25 %.

G) L’impôt sur la retraite

Si vous êtes retraité, une pension de retraite vous est versée chaque mois car vous avez cotisé durant toute la période de votre carrière professionnelle. Cela signifie que vous êtes également soumis à l’impôt sur le revenu.

Nombreuses sont les personnes qui pensent qu’une fois arriver à la retraite, l’impôt sera nettement moins cher mais ce n’est pas le cas.

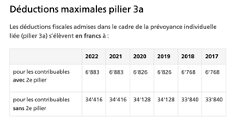

Les solutions qui pourraient donc s’offrir aux personnes retraitées seraient de soit déménager dans un canton où le taux d’imposition est faible ou d’anticiper en utilisant pleinement votre potentiel d’épargne bien avant votre retraite, soit comme rente ou comme capital.

A la différence, le capital lui n’est imposé qu’une seule fois et à un taux plus bas. Si vous répartissez les prélèvements de la caisse de vieillesse, du pilier 3a et de la caisse de libre passage sur quelques années, vous pouvez également économiser beaucoup d'argent car vous pouvez interrompre le processus fiscal.

Comment procéder dans la déclaration d’impôts ?

Il faut savoir tout d’abord, qu’un délai légal est imposé pour effectuer sa déclaration d’impôt sur le revenu au 15 mars de la nouvelle année. Passé cette date limite, il est impératif au citoyen de fournir sa déclaration au plus tard le 30 juin suivant le rappel reçu de l’Administration cantonale des impôts. Il est donc important d’être vigilant en respectant cette deadline, car des taxes peuvent vous être majorées atteignant jusqu’à CHF 10'000 au plus de pénalités.

Le montant que vous aurez à débourser dépendra de votre lieu de domicile et de votre revenu. Plus vous gagnez, plus il sera élevé. Déclarer ses impôts est donc synonyme de déclarer ses revenus ! Les impôts ne sont pas calculés sur la base de l'ensemble des revenus mais sur un montant inférieur que l'on nomme le revenu imposable. Vous pouvez soustraire les cotisations sociales de votre revenu et inscrire d'autres déductions dans votre déclaration d'impôts.

Les contribuables sont tenus par la suite de remplir leur déclaration en respectant les démarches qui lui sont demandées bien évidemment. Afin de pouvoir effectuer correctement sa déclaration, il est possible de la soumettre soit par voie électronique avec un accès à internet, en utilisant le logiciel officiel VaudTax, soit par la forme manuscrite (déclaration / formulaire papier). Pour remplir des déclarations d’impôts, certains documents vous sont demandés afin de pouvoir établir le revenu que vous devrez verser soit par mensualité.

Attention, il ne faut fournir que les documents obligatoires auprès de l’autorité de taxation :

Les bilans et les comptes de pertes ou profits si vous exercez une activité lucrative indépendante

- Un questionnaire vous sera demandé en tant qu’indépendant

- Des relevés bancaires de vos valeurs fiscales au 31 décembre et des justificatifs originaux des gains que vous avez réalisés dans la loterie par exemple.

Vous avez encore des questions ?

Aucun souci, nous sommes là pour vous venir en aide et vous soulager. N’hésitez pas à nous contacter par email ou téléphone ou alors faites directement une demande en ligne sur notre site.